Stellvertretende Liquidation – Verrechnungssteuer

18.05.2022Gerichtsentscheid zur sog. stellvertretenden Liquidation im internationalen Verhältnis

In einem vielbeachteten Entscheid (BVGE A-4347/2019) hat das Bundesverwaltungsgericht am 10. März 2022 die stellvertretende Liquidation einer Immobiliengesellschaft festgestellt und die vollumfängliche Verweigerung der Verrechnungssteuerrückerstattung bestätigt.

Sachverhalt

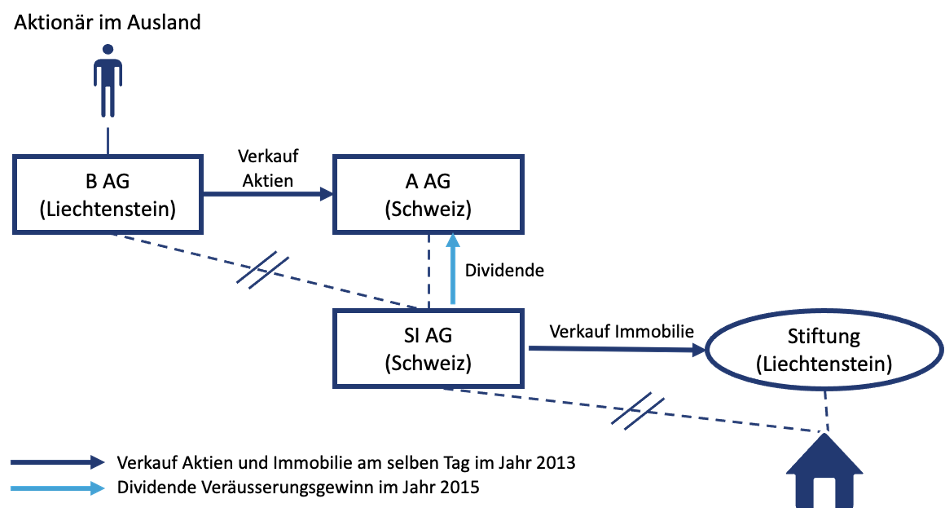

Die von einem Gesellschafter im Ausland beherrschte B AG veräusserte der in der Schweiz ansässigen A AG die Aktien an der Schweizer Immobiliengesellschaft SI AG. Das wesentliche Aktivum der SI AG war eine Immobilie in der Schweiz mit einem Buchwert von CHF 5.1m. Gleichentags veräusserte die SI AG die Immobilie an eine Liechtensteiner Stiftung zum Preis von CHF 18.2m, woraus nach Abzug der Transaktionskosten ein Veräusserungsgewinn von CHF 12.6m resultierte. Mit anderen Worten wurden am Tag des Aktienverkaufs durch den gleichentags erfolgten Immobilienverkauf stille Reserven realisiert. Aus diesem Gewinn richtete die SI AG 2015 eine Dividende von CHF 9.97m an ihre neue Gesellschafterin die A AG aus.

Für die Dividende der SI AG beantragte die A AG zuerst das Meldeverfahren und (nach dessen Verweigerung) die Rückerstattung der Verrechnungssteuer von CHF 3.5m.

Entscheid des Bundesverwaltungsgerichts

Das Bundesverwaltungsgericht schliesst unter Würdigung der Umstände auf das Vorliegen einer Steuerumgehung. Insbesondere dringt die Beschwerdeführerin mit der vorgebrachten Argumentation, sie habe die Liegenschaft ursprünglich halten wollen und nur wegen einer ausserordentlichen Möglichkeit veräussert, nicht durch. Dagegen spricht im

vorliegenden Fall gemäss dem Bundesverwaltungsgericht die zeitliche Nähe zwischen dem Verkauf der Aktien und dem Verkauf der Liegenschaft am selben Tag und weitere Indizien im Zusammenhang mit der Immobilientransaktion. Vielmehr erkennt das Gericht im Verkauf der Liegenschaft 2013 ohne Reinvestition der dadurch erhaltenen Mittel die Einleitung der faktischen Liquidation der SI AG, welche mit der

Dividende in 2015 abgeschlossen worden sei.

Auch der Eventualantrag einer Rückerstattung der Verrechnungssteuer im Umfang des Sockelsteuersatzes von 15% des bisherigen Aktionärs wird vom Bundesverwaltungsgericht verweigert. Das Bundesverwaltungsgericht verweist dabei einerseits auf den fehlenden Nachweis der Berechtigung des bisherigen Aktionärs für die Anwendung eines Doppelbesteuerungsabkommens und andererseits auf die generelle Verweigerung der Verrechnungssteuerrückerstattung in Steuerumgehungsfällen.

Implikationen für die Steuerpflichtigen

Das vorliegende Urteil ist eine deutliche Erinnerung daran, dass die Praxis der ESTV zur stellvertretenden Liquidation im Einzelfall sehr negative Verrechnungssteuerfolgen für die involvierten Parteien haben kann. Insbesondere können auch im Zeitpunkt der Transaktion bestehende stille Reserven von der Praxis erfasst sein und die Verweigerung der Rückerstattung kann bei einer Qualifikation als Steuerumgehung allenfalls auch nicht auf den Sockelsteuersatz gemildert werden.

Käufer von Schweizer Gesellschaften, welche beabsichtigen, kurz nach dem Kauf signifikante Vermögenswerte der übernommenen Gesellschaft zu veräussern, sollten das Risiko einer zukünftigen Verweigerung der Verrechnungssteuerrückerstattung deshalb genau prüfen.